- 入門介紹

- 本質、用途、投資價值,以及相關風險

- 分析市場對其的誤解與實際應用場景

穩定幣定義與本質

穩定幣,❗其實就係一種加密貨幣,但同一般比特幣、以太幣唔同,佢嘅價值通常會同美元等法定貨幣1:1掛鈎。❗換句話講,你手上持有1粒USDT或者USDC,理論上等於1蚊美金,咁就唔會有大上大落嘅波幅。

穩定幣最大嘅用途係方便大家喺加密貨幣市場入面做交易,好似一個「中介」咁,令你可以快手兌換唔同幣種,或者將資金暫時停泊落去避一避風頭。佢都幾適合用嚟做跨境支付、資金轉移,特別係對於想低成本匯款或者冇銀行戶口嘅人。

不過,穩定幣唔係用嚟賺價差,無乜投資升值空間。最緊要揀啱有足夠儲備、透明度高同有監管嘅穩定幣,咁先至保障到自己資金安全。

投資價值討論

❗穩定幣本身冇升值潛力,因為設計就係保持價值穩定,主要功能係避波動、做交易中介。但如果配合DeFi、借貸或質押平台,透過年化利率賺取收益,間接有投資用途。❗不過,要留意發行人風險同平台安全性。

實際用途

主要作為數字資產交易的「中介」或「橋樑」,方便用戶在不同加密貨幣間兌換,或作為避險工具。

- 在跨境支付、資金流通、DeFi(去中心化金融)等領域有實際應用價值。

穩定幣可用於全球匯款、降低部分地區金融服務門檻,但其優勢在於「便利」而非「高回報」。

風險與監管

穩定幣並非完全無風險,過去曾有穩定幣因儲備不足或管理不善而出現價格脫鉤甚至崩盤。

監管機構正加強對穩定幣的規範,以保障用戶資金安全。

穩定幣條例

香港喺2025年5月21日通過《穩定幣條例》,並將於2025年8月1日正式生效 。條例規範所有喺香港發行或標榜錨定港元嘅法幣穩定幣(FRS),大前題係要向金管局申領牌照 。

要攞牌照嘅機構,必須做到1:1備足儲備金、資產同客戶資金要分隔存放,並設立清晰嘅贖回機制,保障持有人按面值贖回 。同時,發牌者要符合反洗錢/反恐融資措施、風險管理、披露、審計要求,以及管理團隊要合資格 。

條例只容許持牌機構向零售市場出售穩定幣,未持牌者唔可以做穩定幣嘅廣告或發行產品畀散戶 。金管局亦已喺7月諮詢具體指引,包括AML/CFT要求,計劃今年內批出首批牌照(數量屬「個位數」)

香港穩定幣概念股票

近期香港穩定幣概念股好受市場追捧,❗主要因為《穩定幣條例》即將8月1日生效,市場預期穩定幣業務將成為新風口。❗相關股份包括1️⃣國泰君安國際(01788)、2️⃣勝利證券(08540)、3️⃣眾安在線(06060)、4️⃣移卡(09923)、5️⃣連連數字(02598)等,近期都有明顯升幅。

另外,京東集團、渣打銀行、圓幣創新科技等公司亦積極參與穩定幣發行人沙盒計劃,被視為潛在受益者。部分金融科技公司如光大控股(00165)、華興資本(1911)因早年投資穩定幣發行商Circle,亦被納入概念股範疇。

整體而言,穩定幣概念股受惠於政策推動、監管明確同市場憧憬,但行業仍處起步階段,股價波動大,投資者要留意風險。

穩定幣發行商

❗香港穩定幣新例8月1日生效❗,發行法幣穩定幣必須取得金管局牌照,入場門檻高、牌照數量少,大型金融科技公司如1️⃣京東、2️⃣滙豐、3️⃣渣打及4️⃣Circle最受注目。持牌發行人方可公開零售,創新又安全,帶動香港成為區內數碼資產樞紐。

穩定幣牌照

香港《穩定幣條例》將喺2025年8月1日正式生效,到時任何公司或者個人想喺香港發行法幣穩定幣,或者發行錨定港元價值嘅穩定幣,都必須向金管局申請穩定幣牌照。申請人要符合幾個重要條件,包括:❗有足夠儲備資產、要妥善分隔客戶資產、維持穩定機制、確保用戶可以1:1贖回、落實反洗錢同風險管理措施。❗

金管局強調,首批牌照數量會係「個位數」,即係只會批畀少數有實力、有實際應用場景嘅發行人。而且,只有持牌發行人發行嘅穩定幣先可以賣畀香港零售投資者,咁做係為咗保障市場同投資者安全。金管局預計今年內會發出首批牌照,現時正就具體指引諮詢市場,確保監管框架清晰又有彈性。

穩定幣 circle

❗Circle係全球知名嘅穩定幣發行商,最出名就係發行USDC(USD Coin),而家市值已經超過600億美元💰,喺穩定幣市場份額排第二大。❗2025年6月,Circle仲喺紐交所上市,股票代號CRCL,上市首日股價勁升,反映市場對穩定幣發展好有信心。

Circle發行嘅USDC屬於「法幣掛鈎」穩定幣,即係每一粒USDC都有1蚊美金儲備支持,並接受定期審計,確保透明度同安全性。香港8月1日開始實施《穩定幣條例》,要求所有穩定幣發行人(包括Circle)都要向金管局申請牌照,確保儲備資產足夠、可以1:1贖回同接受監管,保障用戶利益。

Circle同時都係香港首批參與「穩定幣沙盒」計劃嘅國際機構之一,未來有望成為首批獲批發行人。隨住監管落地,Circle會積極融入香港同亞洲市場,推動穩定幣喺跨境支付、資產管理等領域嘅應用。

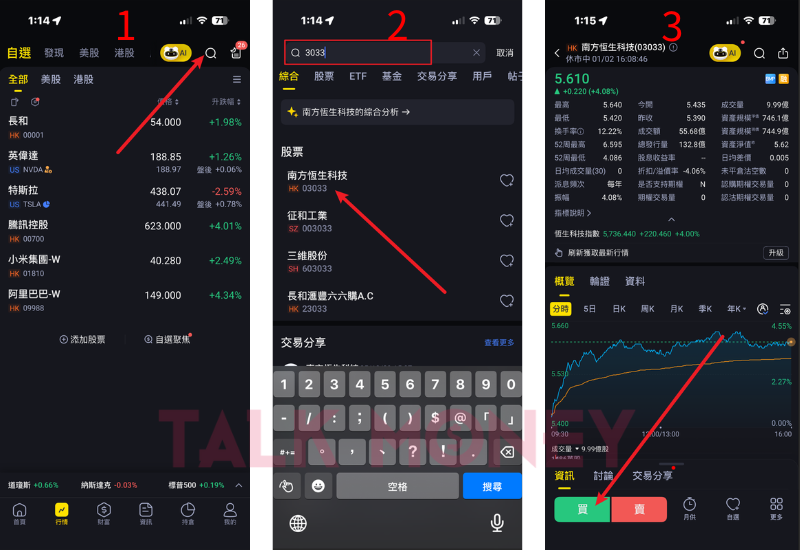

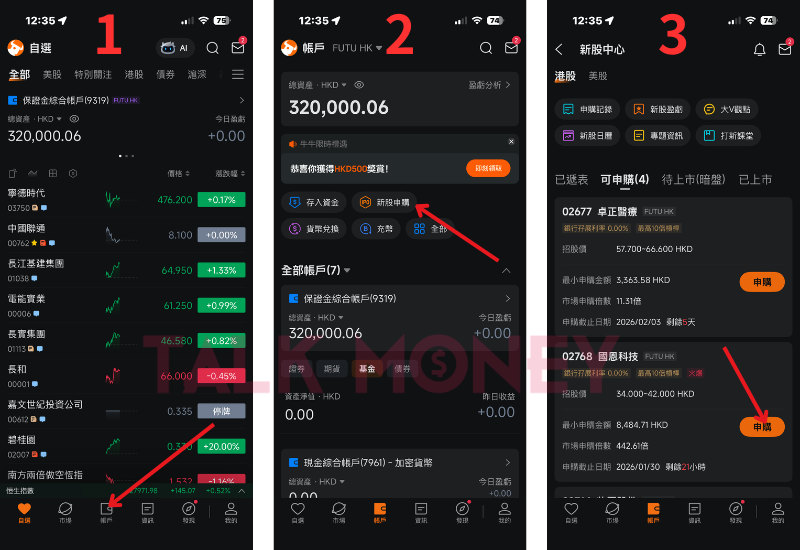

香港穩定幣概念股怎麼買

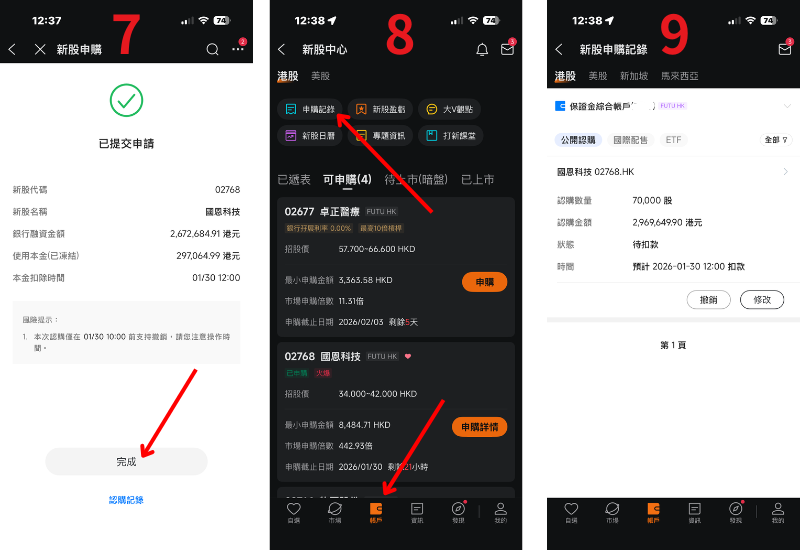

您不妨考慮在香港券商開設證券戶口,這樣就能輕鬆投資港股上市的穩定幣概念股。❗許多券商也會不定期推出開戶優惠,您可以多加留意。❗

| 證券商 | 買賣穩定幣開戶優惠 |

| 老虎證券 | 【了解最新獨家開戶優惠】 |

| 富途牛牛 | 【了解最新獨家開戶優惠】 |

| 盈透證券 | 【了解最新獨家開戶優惠】 |

| 華盛證券 | 【了解最新獨家開戶優惠】 |

| 長橋證券 | 【了解最新獨家開戶優惠】 |

| 漲樂全球通 | 【了解最新獨家開戶優惠】 |

| uSMART 盈立證券 | 【了解最新獨家開戶優惠】 |

| Webull 微牛證券 | 【了解最新獨家開戶優惠】 |

老虎證券

老虎證券穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | HK$0💰佣金、HK$0💰平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

富途證券

富途證券穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | HK$0佣金、HK$15平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

Webull 微牛證券

微牛證券穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | 0.2%佣金、HK$13平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

漲樂全球通

漲樂全球通港股穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | 0.029%佣金、HK$15平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

華盛證券

華盛證券港股穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | 0.3%佣金、HK$15平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

盈透證券

盈透證券港股穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | 0.08%佣金、HK$0平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

uSMART 盈立證券

盈立證券港股穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | 0.00% 佣金 + HK$12 平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

長橋證券

長橋證券港股穩定幣概念股交易收費表

| 港股穩定幣概念股交易費用 | HK$0佣金、HK$15平台使用費 |

| 開戶優惠 | 點擊了解更多查詢最新優惠 |

結論

穩定幣喺香港嚟講,最核心嘅價值並唔係炒賣升值,而係解決跨境支付、提升資金流轉效率同降低交易成本。政府明確講明,穩定幣唔係發財工具,而係用嚟應對實體經濟痛點,特別係本地貨幣風險高或者傳統金融體系唔完善嘅地區,穩定幣可以做即時結算、減少中介、24小時運作,令交易更快更平。

隨住8月1日《穩定幣條例》生效,香港會設立發牌制度,嚴格規管發行人資產儲備、風險管理同反洗錢等要求,保障金融穩定同投資者利益。未來,穩定幣有望推動金融創新,鞏固香港國際金融中心地位,但市場炒作風險亦唔可以忽視。總括而言,穩定幣係金融科技發展新方向,應用潛力大,但投資者要認清本質,唔好盲目追捧。

常見問題

穩定幣是一種加密貨幣,其設計目的是為了維持價格穩定,同比特幣等波動性高嘅加密貨幣唔同。佢通常會將自身價值掛鉤到某種穩定嘅資產,例如美元、黃金或一籃子法幣,就好似香港嘅聯繫匯率咁。 咁做嘅目的係提供一個穩定嘅數碼交易媒介同儲值工具,令佢更適合日常支付、跨境匯款同埋作為加密市場避險用途,而唔係用嚟炒賣賺價差。

穩定幣雖然標榜穩定,但都係加密貨幣,一樣會成為詐騙集團嘅目標。常見嘅手法包括: 假投資平台/龐氏騙局:聲稱穩定幣有超高回報,誘騙你入金,然後利用新資金支付舊投資者,實質係「拆東牆補西牆」。 釣魚網站/假幣:建立仿冒官方嘅網站或發行假穩定幣,誘導你輸入錢包私鑰或授權交易,從而盜取你嘅資產。 「殺豬盤」交友詐騙:騙徒建立感情關係後,引導你投資虛假嘅穩定幣平台。 傳銷/層級制度:鼓勵你拉攏更多人加入,透過下線獲利,但最終平台會捲款潛逃。 記住,高收益往往伴隨高風險,切勿輕信不明來源嘅投資機會。

穩定幣主要分為幾種類型,各有不同的運作模式: 法幣抵押型穩定幣:由等值的法幣(如美元)或其等價物(如短期國債)作儲備。這是最常見的類型,例如 USDT (Tether) 和 USDC (USD Coin),它們是目前市值最大、流通量最高的穩定幣。 加密貨幣抵押型穩定幣:由其他加密貨幣作抵押品,通常會超額抵押以應對抵押品波動。最著名的例子是 DAI。 商品抵押型穩定幣:與黃金等實物商品掛鉤,例如 PAXG。 算法穩定幣:不依賴實際儲備,而是透過智能合約和演算法來調節供需以維持價格穩定。但這類穩定幣風險較高,例如之前的TerraUSD (UST) 就曾崩潰。 市場上最常用同最主流的穩定幣依然是 USDT 和 USDC,兩者加起來佔據了大部分市場份額。

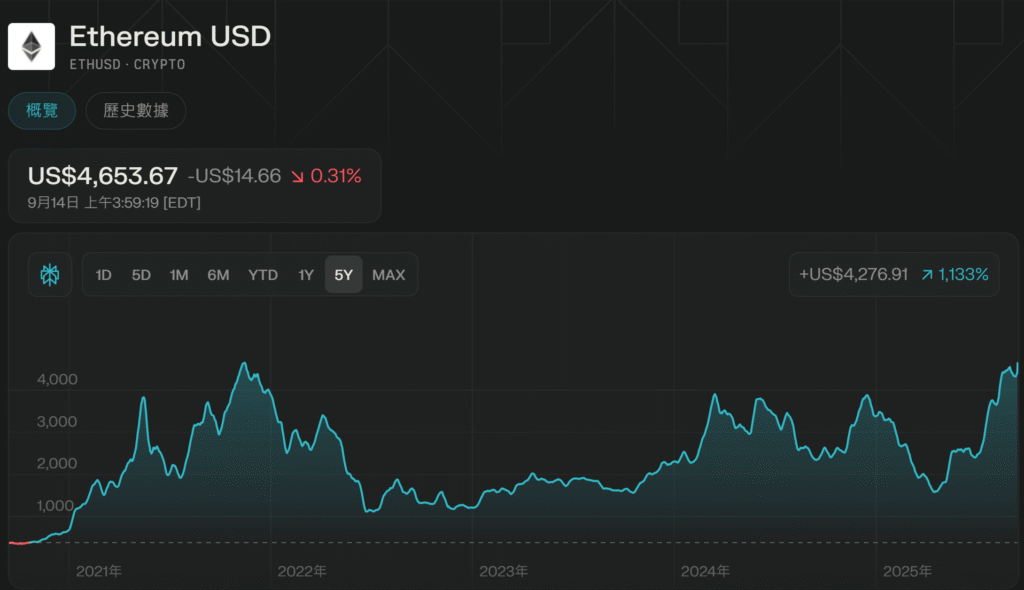

價格走勢與交易.png)